O Nubank anunciou que deixará de ser listado na bolsa brasileira e analista recomenda que investidor aposte na queda das ações NUBR33 e invista em banco mais barato do Brasil em operação combinada de lucros; entenda (Imagem: Freepik/ Montagem: Julia Shikota)

É hora de dizer adeus: o Nubank (NUBR33) está de saída da bolsa brasileira. Na última quinta-feira (15), a fintech anunciou que deixará de ser listada na B3 com o objetivo de maximizar as eficiências e minimizar custos operacionais de ser uma companhia aberta em dois mercados.

O banco digital justificou que, com a saída, conseguirá reduzir cargas de trabalho duplicadas desnecessárias em requisitos regulatórios. Afinal, por ter listagem nos EUA e no Brasil, a fintech precisa ter estruturas operacionais e administrativas diferentes – cada uma para atender às normas específicas dos mercados em que seus papéis são negociados.

A decisão vem em menos de um ano depois da abertura de capital, que foi uma das mais aguardadas do mundo no ano passado.

Mas, apesar dos benefícios que pode trazer ao Nubank, a notícia não foi bem aceita pelos investidores brasileiros. Como resultado, no momento em que escrevo esta reportagem, nesta sexta-feira (16) pela manhã, o BDR do Nubank está caindo quase 7% na bolsa brasileira.

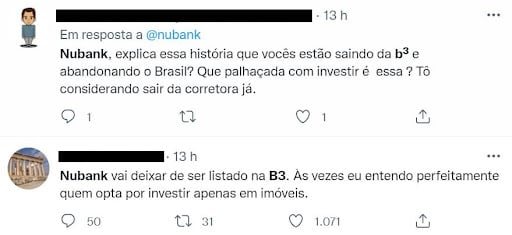

A revolta dos investidores também chegou às redes sociais, onde houve críticas com relação à decisão da fintech:

Para esclarecer: com a decisão, o Nubank continua tendo seus BDRs negociados na bolsa brasileira, no entanto, vai “rebaixar” o nível destes e não precisará mais responder às regras impostas pela CVM (Comissão de Valores Mobiliários) às empresas de capital aberto no Brasil. Sendo assim, a fintech ficará na mesma posição de outras empresas de tecnologia estrangeiras como Apple, Facebook e Google, que têm BDRs de nível I listados no país.

E agora, será que é hora de dar adeus para o Nubank de uma vez por todas?

Para o CEO e estrategista-chefe da Empiricus Research, Felipe Miranda, a resposta é sim. Muito antes do banco digital anunciar a saída da B3, ele já sabia que investir nas ações NUBR33 era uma “furada”.

O motivo é simples: Felipe Miranda já vinha acompanhando os sinais que o cenário macroeconômico tem dado à fintech desde o início do ano. Com a alta dos juros e inflação, o estrategista já havia percebido que o Nubank não valia tanto assim. Lembre-se: ele chegou à bolsa com um preço que o avaliava acima do Itaú, como o maior banco da América Latina.

O “roxinho” fez o IPO em um momento de mercado muito mais vantajoso que o de agora. A taxa de juros era baixa, a inflação estava controlada e a promessa de lucros era boa: uma fintech disposta a revolucionar o modelo conflitado e de taxas caríssimas dos “bancões”.

Esse é o tipo de narrativa que interessa em momentos de juro baixo, quando o investidor não ganha muito deixando seu dinheiro aplicado em títulos públicos ou empresas mais “estáveis”. Ele topa “pagar pra ver” se a empresa vai crescer mesmo e vai ser o “próximo Facebook dos bancões”. Mas quando o juro sobe, o investidor não vê mais tanta vantagem em apostar em “promessas de lucro lá na frente”.

Esse movimento macroeconômico levou os investidores como um todo a repensarem o valor das startups, fintechs e empresas de tecnologia.

No caso do Nubank, os investidores vêm despertando desse sonho e a ação foi “ladeira abaixo”. Agora, o Nubank está enfrentando dificuldades para se manter rentável e, diante disso, prefere enxugar os custos e operações para se manter no mercado. O anúncio do fechamento de capital no Brasil é apenas um exemplo disso.

Mas calma: isso não significa que o Nubank não possa fazer parte da sua carteira. Na verdade, Felipe Miranda está recomendando que você monte posição vendida nas ações NUBR33 e busque lucro com a queda do papel.

Embora a fintech já tenha perdido quase 50% do seu valor de mercado até o último fechamento (15), Miranda acredita que há mais por vir. Por isso, ele quer que você siga à risca a estratégia que desenvolveu este ano.

Veja 3 motivos que provam que montar posição vendida em Nubank é a sua melhor alternativa agora

Para Felipe Miranda, com o anúncio da saída do Nubank da bolsa brasileira, a melhor alternativa para o investidor é apostar na queda da ação NUBR33 e buscar lucros com isso.

E, para explicar o seu ponto de vista, o CEO da Empiricus Research citou 3 razões para acreditar que as ações da fintech ainda podem cair mais. Veja quais são:

- 1. Dificuldade de monetizar usuários

Um dos maiores desafios para que o Nubank se mantenha rentável é a monetização de usuários. Hoje, o banco digital tem uma base de clientes concentrada nas classes C, D e E. O que, na prática, significa clientes com pouco dinheiro disponível para comprarem produtos financeiros.

Mas qual o motivo disso? Bom, o Nubank atraiu esse público ao oferecer cartões de crédito sem anuidade e conta corrente que rendia 100% do CDI diariamente. Mas esses “benefícios” prejudicaram em grande escala a fintech, que hoje tem uma receita 14 vezes menor que a média dos grandes bancos brasileiros.

A justificativa do banco digital para tais benefícios é que a receita cresceria à medida que ele ofertasse mais produtos financeiros à sua base de clientes. Empréstimos pessoais, imobiliários, venda de seguros de vida e investimentos faziam parte desse pacote.

Porém, o grande problema é o dinheiro. Como já foi dito, a base de clientes do Nubank é composta justamente pelas classes que estão sendo mais afetadas com a desaceleração da economia. Assim, ter renda sobrando para investir ou contratar um seguro se torna improvável.

- 2. Aumento da inadimplência

Como uma coisa leva à outra, a inadimplência também é outro ponto que joga contra o Nubank agora. Com um cenário econômico mais difícil, a dinâmica da inadimplência piorou no Brasil, como aconteceu na crise de 2015 e 2016.

Naquela época, os bancos mais experientes, que possuem várias décadas concedendo crédito aos clientes, viram suas taxas de inadimplência subirem substancialmente. Agora, se foi assim para os “velhos de guerra”, imagine para os recém-chegados como o Nubank?

Embora no último balanço o Nubank tenha reportado um aumento de apenas 1% no índice da inadimplência, Miranda destaca que esse número foi “ajustado” para parecer melhor. Isso porque, no 2º trimestre de 2022, o banco alterou a metodologia de cálculo do indicador.

Se voltarmos para a metodologia anterior, veremos que a verdade é que o índice subiu para 5,4%, o que representa uma alta de 2,5% na comparação anual. E não alta de apenas 1%, como o que foi divulgado no balanço.

Ou seja, o Nubank teve piora significativa no indicador da inadimplência, contradizendo o resultado divulgado pela fintech e celebrado pelo mercado, segundo a análise do Felipe Miranda.

ESQUEÇA O NUBANK: CONHEÇA AÇÃO DO BANCO MAIS BARATO DO BRASIL PARA INVESTIR AGORA

- 3. Ações caras demais até para o patamar atual

Por último, Felipe Miranda destaca o valor de mercado do Nubank, que é exagerado. Em um relatório divulgado aos investidores em janeiro deste ano, o analista fez as contas e concluiu que o banco digital está caro demais, mesmo nos patamares atuais:

“O valor de mercado de Nu, de cerca de R$ 200 bilhões, embute um retorno sobre o patrimônio líquido ao redor de 30% e um lucro líquido em torno de R$ 11 bilhões em 2026. Isso significa que, para justificar o seu preço atual, o Nubank teria que, em 5 anos, reverter o prejuízo líquido de R$ 436 milhões para um lucro líquido de dezena de bilhão” – explica Felipe Miranda, CEO da Empiricus

De lá para cá, o “roxinho” já perdeu boa parte de seu valor de mercado e é avaliado em torno de R$ 70 bilhões. Ainda assim, mesmo em comparação com seus pares, que têm números naturalmente mais estendidos, o Nubank negocia a patamares caros demais. E é por isso que, para Miranda, a ação deveria custar pelo menos R$ 2,00.

É hora de montar posição vendida no Nubank e comprar ações do ‘banco mais barato do Brasil’

É por isso que Felipe Miranda está recomendando aos investidores que montem uma operação combinada em busca de lucros envolvendo a venda das ações do Nubank e a compra do papel do banco brasileiro mais barato do país.

Funciona assim: em uma ponta, o estrategista recomenda que você monte posição vendida no Nubank e, na outra, compre as ações de um banco que, nos cálculos dele, é o mais barato do Brasil hoje.

Mas afinal, que banco é esse?

Bom, dos 5 maiores bancos do Brasil, 4 têm ações listadas na bolsa brasileira. São eles: Itaú (ITUB4), Bradesco (BBDC4), Banco do Brasil (BBAS3) e Santander (BCSA34). E, como boa parte dos investidores já sabe, todos eles são negócios sólidos e que costumam distribuir “gordos” dividendos aos acionistas.

No entanto, somente um está custando uma “merreca” agora e, por isso, se encontra em uma excelente oportunidade de compra. Um dos bancos citados acima está negociando a um preço que é praticamente metade do de um dos concorrentes. Veja:

Nos cálculos de Miranda, o Preço sobre Lucro (P/L) do banco em questão está 37% abaixo da sua média dos últimos 5 anos, um desconto que não é trivial.

No entanto, o estrategista está convicto de que isso não deve durar muito tempo. Isso porque este banco deve se beneficiar de um plano do governo federal, que vai até 30 de junho de 2023 e servirá para destinar recursos às atividades de produtores agropecuários brasileiros.

No plano, o banco participará com R$ 200 bilhões em empréstimos, representando 59% do todo dos recursos. Para Felipe, essa atitude é vista como positiva, sobretudo em meio ao momento positivo das commodities agrícolas.

Em outras palavras, a ação do banco mais barato do Brasil tem tudo para “decolar”. E você está no timing ideal para se posicionar.

Neste relatório, o estrategista explica como colocar em prática a operação combinada de lucros citada anteriormente, que também envolve as ações do Nubank e de outra instituição financeira. Trata-se de uma forma que o estrategista encontrou de buscar lucros com a valorização de uma ação e com a queda de outra.

Vale dizer que essa recomendação envolvendo o Nubank e o “bancão” foi feita por Felipe em 19 de janeiro de 2022. Quem seguiu à risca a recomendação do estrategista desde a data, pôde capturar mais de 80% de lucro nos primeiros 4 meses do ano (de janeiro a maio de 2022).

Agora, há uma nova oportunidade diante de você e a decisão está nas suas mãos. Vai ficar parado olhando os outros buscando ganhar dinheiro com a operação ou vai conhecer a estratégia de Felipe para poder pegar a sua “fatia do bolo” também?

Para mais informações acesse o nosso Canal Cartões de Crédito Alta Renda, inscreva-se e acompanhe nossas LIVES diárias além de vídeos exclusivos todos os dias. Deixe seu comentário e inscreva-se na lista VIP Alta Renda Blog. #altarendablog